Si te preguntaran hoy cuáles son las habilidades indispensables para que un candidato cubra un puesto en tu empresa de seguro podrás elaborar una lista específica y detallada basándote en las necesidades de tu organización, su visión, cultura y estilo.

Si haces un análisis intensivo de esto es muy probable también que dentro de tu misma organización ya cuentes con talentos que pueden ocupar otros cargos en la empresa, que puedan pulir y expandir sus habilidades o que incluso pueden aprender de nuevas herramientas y tendencias para asumir retos de cara al continuo cambio del mercado y los avances tecnológicos que tanto nos hacen renovarnos. Mucho de medición de habilidades, upskilling y reskilling como conclusión inicial.

¿Qué tal si llevamos estas preguntas a la industria bancaria? En este artículo queremos profundizar un poco en las habilidades que se necesitan para la industria bancaria y cuáles son los posibles desafíos que una empresa pueda encontrar en el camino.

Pero antes de llegar allí, repasemos un poco algunos conceptos que nos servirán de mucho en este análisis.

Medición de habilidades en el mundo laboral

La medición de habilidades en el mundo laboral se refiere al proceso sistemático de evaluar las competencias, conocimientos y aptitudes de los trabajadores dentro de una organización.

Es decir, es una forma de medir qué tan bien un empleado puede realizar las tareas de su puesto y qué tan preparado está para asumir nuevas responsabilidades.

Según una encuesta Global de McKinsey entre el 71 y el 90% de las empresas admite que la transformación de sus habilidades ha tenido un impacto positivo en cuatro resultados empresariales: la capacidad de realizar la estrategia de la empresa, el desempeño y la satisfacción de los empleados y la reputación como empleador.

La medición de habilidades además de evaluar conocimientos técnicos, también abarca las llamadas «habilidades blandas» como la comunicación, el trabajo en equipo, la resolución de problemas y la capacidad de adaptación.

En otras palabras, se busca obtener un panorama completo de las capacidades de cada individuo, más allá de su formación académica o experiencia laboral previa.

¿Por Qué es Importante la Medición de Habilidades?

La medición de habilidades es fundamental para diversas áreas de gestión de talento dentro de una organización ya que:

- Permite identificar a los candidatos más adecuados para cada puesto cumpliendo con una efectiva selección de personal. Su mayor beneficio es que se asegura que posean las competencias necesarias para desempeñarse de manera efectiva en su rol.

- Ayuda a identificar las fortalezas y debilidades de cada empleado, permitiendo diseñar planes de formación y desarrollo personalizados que permitan mejorar su desempeño.

- Facilita la identificación de los empleados con mayor potencial para asumir roles de liderazgo en el futuro logrando así una sucesión efectiva.

- Permite evaluar de manera objetiva el desempeño de los empleados y vincularlo a los objetivos de la organización.

- Proporciona información valiosa para la toma de decisiones estratégicas relacionadas con la gestión del talento, como la reestructuración de equipos, la asignación de recursos y la definición de políticas de compensación.

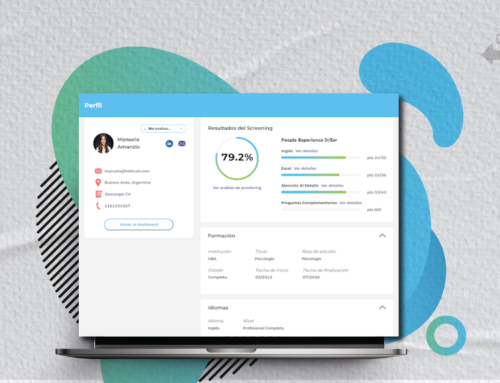

Una pregunta común es cómo se pueden medir las habilidades y existen diversas herramientas y métodos para hacerlo, entre las que destacan:

- Pruebas psicométricas: Evalúan habilidades cognitivas, personalidad y aptitudes.

- Evaluaciones de desempeño: Miden el desempeño en el trabajo a través de indicadores clave.

- Centros de evaluación: Simulan situaciones laborales reales para evaluar habilidades prácticas.

- Feedback de 360 grados: Recoge la opinión de superiores, compañeros y subordinados sobre el desempeño de un empleado.

- Autoevaluaciones: Permiten a los empleados reflexionar sobre sus propias fortalezas y debilidades.

Hablemos de la Industria Bancaria

Para triunfar en este sector, un candidato debe reunir una combinación de habilidades técnicas y blandas.

En primer lugar, se requieren sólidos conocimientos financieros que abarquen desde contabilidad y análisis financiero hasta el funcionamiento de los productos bancarios y la normativa vigente.

Asimismo, es indispensable un dominio de herramientas informáticas especializadas para gestionar datos, clientes y operaciones bancarias.

La capacidad numérica es fundamental para analizar datos, realizar cálculos precisos y tomar decisiones basadas en información cuantitativa.

Más allá de las habilidades técnicas, las habilidades blandas juegan un papel crucial.

La comunicación efectiva es esencial para interactuar con clientes, colegas y superiores de manera clara y persuasiva.

La orientación al cliente es un pilar fundamental, ya que el éxito en la banca se basa en satisfacer las necesidades de los clientes y construir relaciones duraderas.

La capacidad de trabajar en equipo y de negociar son igualmente importantes para lograr objetivos comunes y alcanzar acuerdos beneficiosos.

Además, la resolución de problemas, la adaptabilidad y la orientación a resultados son cualidades altamente valoradas en el sector bancario.

La capacidad de analizar situaciones complejas, encontrar soluciones innovadoras y trabajar de manera proactiva son esenciales para enfrentar los desafíos de un entorno en constante evolución.

Sin olvidar por supuesto que la ética profesional y la integridad son valores innegociables en un sector que maneja información confidencial y fondos de terceros.

Es una lista de habilidades extensa y bastante específica, que además vive condicionada por una constante transformación digital en todos los aspectos del negocio, desde los procesos internos hasta la interacción con los clientes.

Por supuesto, no todas las personas necesitarán todas las habilidades pero, en líneas generales, son algunos de los conocimientos que, de seguro, un empleado de la industria debe tener.

Realizar una medición de habilidades en la banca puede traer consigo diversos retos como los cambios constantes del sector, la resistencia a dichos cambios, la definición correcta de las habilidades, los costos de implementación, la confidencialidad.

Desafíos que Afronta la Industria Bancaria al Medir Habilidades

Estos desafíos son inherentes a la complejidad del sector bancario y a la naturaleza cambiante de las habilidades requeridas.

En primer lugar, la definición precisa de las habilidades a medir representa un reto considerable.

El amplio espectro de competencias requeridas en la banca, que abarca desde habilidades técnicas como el análisis financiero hasta habilidades blandas como la comunicación y el liderazgo, dificulta la creación de un marco de evaluación coherente y universal.

Además, la rápida evolución del sector, impulsada por la innovación tecnológica y las nuevas regulaciones, hace que las habilidades requeridas cambien constantemente, lo que obliga a una actualización continua de los sistemas de evaluación.

Otro desafío importante es la subjetividad inherente a la evaluación de muchas habilidades.

Competencias como la creatividad, la innovación o el liderazgo son difíciles de cuantificar y pueden estar sujetas a la interpretación personal del evaluador. Asimismo, los sesgos culturales pueden influir en la evaluación, especialmente en equipos diversos.

La resistencia al cambio también es un obstáculo común. Los empleados pueden ser reticentes a los nuevos sistemas de evaluación, especialmente si perciben que pueden ser evaluados negativamente.

Además, la implementación de estos sistemas suele requerir una inversión significativa de tiempo y recursos, lo que puede generar resistencia por parte de los directivos.

La confidencialidad de los datos es otro aspecto crítico. Es fundamental garantizar la protección de la información personal y sensible obtenida durante el proceso de evaluación.

Cualquier violación de la privacidad puede tener graves consecuencias para la institución y para los empleados.

Otro aspecto a considerar es la cultura organizacional, que juega un papel importante.

En algunas empresas, la evaluación del desempeño puede ser percibida como una amenaza, lo que dificulta la implementación de sistemas de medición de habilidades y genera un clima de desconfianza.

¿Cómo Podemos Contrarrestar estos Retos?

- Claridad en los objetivos: Definir claramente los objetivos de la medición de habilidades y alinearlos con los objetivos estratégicos de la organización.

- Participación de los empleados: Involucrar a los empleados en el proceso de definición de las habilidades a evaluar y en la elección de los métodos de evaluación.

- Utilización de múltiples fuentes de información: Combinar diferentes métodos de evaluación (pruebas psicométricas, evaluaciones de desempeño, feedback 360 grados) para obtener una visión más completa de las habilidades de los empleados.

- Capacitación de los evaluadores: Proporcionar a los evaluadores la capacitación necesaria para garantizar la consistencia y la objetividad en las evaluaciones.

- Actualización constante de los sistemas de evaluación: Revisar y actualizar periódicamente los sistemas de evaluación para reflejar los cambios en las habilidades requeridas y en las mejores prácticas.

- Comunicación transparente: Comunicar de manera clara y transparente los objetivos de la medición de habilidades a todos los empleados.

- Confidencialidad: Garantizar la confidencialidad de los datos obtenidos a través de medidas de seguridad adecuadas.

- Cultura de desarrollo: Fomentar una cultura organizacional que valore el desarrollo profesional y la mejora continua.

Al abordar estos retos, las instituciones financieras pueden implementar plataformas de medición de habilidades eficaces que les permitan identificar talentos, mejorar el desempeño de los empleados y tomar decisiones más informadas.

Al tener los resultados van a aparecer en el panorama dos conceptos fundamentales en la actualidad empresarial: el upskilling y el reskilling.

El Upskilling y el Reskilling como Conceptos Fundamentales

El upskilling y el reskilling son dos conceptos clave en el mundo laboral actual, especialmente en un contexto de constante evolución tecnológica y transformación digital.

Ambos términos hacen referencia a procesos de formación y desarrollo de habilidades, pero con enfoques ligeramente diferentes.

El upskilling se refiere a la adquisición de nuevas habilidades o al perfeccionamiento de las habilidades existentes para mejorar el desempeño en el puesto de trabajo actual.

Es decir, se trata de profundizar en los conocimientos y competencias que ya se poseen para aumentar la productividad y la eficiencia.

Por ejemplo, los empleados de cualquier área del banco pueden recibir capacitación en las últimas amenazas cibernéticas y en las mejores prácticas para proteger la información de los clientes y así tener una actualización en ciberseguridad o los asesores pueden tener una profundización en productos financieros, como las inversiones sostenibles, para ofrecer un asesoramiento más completo a los clientes.

Por otro lado, el reskilling implica adquirir un conjunto completamente nuevo de habilidades para poder desempeñar un trabajo diferente al actual. Es decir, se trata de reciclar profesionalmente para adaptarse a las nuevas demandas del mercado laboral.

Por ejemplo, en el sector bancario un gestor de sucursal puede pasar a ser gerente de transformación digital. Un gestor con experiencia en liderazgo puede capacitarse en agilidad, innovación y gestión de proyectos para liderar la transformación digital de su sucursal o de una región

O un cajero tradicional puede recibir capacitación en el uso de plataformas digitales, aplicaciones móviles y herramientas de banca en línea para convertirse en un asesor financiero especializado en la atención al cliente a través de canales digitales.

La importancia del reskilling y el upskilling en el sector bancario van de la mano a la transformación digital acelerada, lo que exige que los empleados adquieran nuevas habilidades para trabajar con tecnologías emergentes y ofrecer servicios innovadores.

Y es que, al capacitar a los empleados en nuevas habilidades, los bancos pueden ofrecer una mejor experiencia al cliente, más personalizada y eficiente.

El reskilling y el upskilling permitirán a los empleados del sector realizar sus tareas de manera más eficiente, lo que se traduce en un aumento de la productividad y en la reducción de costos.

Son dos estrategias clave para que los bancos puedan mantenerse competitivos en un entorno cada vez más dinámico y exigente.

Al invertir en la capacitación de sus empleados, las instituciones financieras pueden asegurar su futuro y ofrecer un mejor servicio a sus clientes. ¡Vamos por ello!